I. A készletekről folyamatos évközi nyilvántartást vezetünk tényleges beszerzési áron (beszerzési áras nyilvántartás)

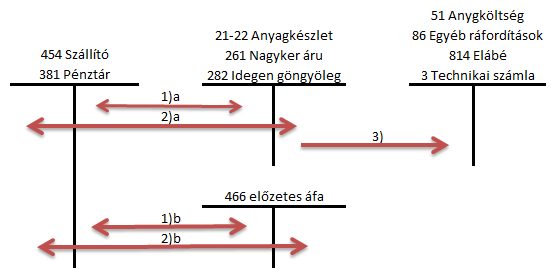

21-22 Anyagkészlet

261 Nagykereskedelmi áru

282 Idegen göngyölegek

|

| Vásárolt készletek könyvelése |

1. Beszerzés

1a) Nettó vételár

A készletünk nő (így jelölöm: 2xx, mert a felsorolt három féle közül bármelyikkel behelyettesíthető) E+=T. A másik érintett vagy a szállítói, ha még nem fizettük ki (F+=K), vagy a pénztár, ha készpénzes vásárlás történt (E-=K)

T2xx Készlet K454 Szállító

381 Pénztár

1b) Áfa

Ha mi vagyunk a vevők, akkor mindig a 466 T oldala. A másik érintett, mint a nettónál.

T466 Előzetesen felszámított áfa K454 Szállító

381 Pénztár

Fontos: A számviteli törvény alapján a raktárba történő beszállításig felmerülő valamennyi költség része a beszerzési értéknek. Vagyis a szállítás, rakodás… ugyanúgy növeli a 2xx bekerülési értéket, mint a vételár. Ezért a beszerzéshez kapcsolódó valamennyi költséget ugyanígy könyveljük! (Mint ahogy a tárgyi eszközöknél is)

2. Engedmény, visszaküldés

Szintén két lépésből áll. Ugyanis ha visszaküldjük az eszközt, vagy utólag engedményt kapunk a vételárból, akkor ezt az áfával növelt értékből kapjuk. Tehát itt is lesz b) lépés!

Az engedmény is és a visszaküldés is a beszerzéssel pontosan ellentétes irányú gazdasági esemény, ezért a könyvelés is pont a beszerzés visszafordítása lesz.

2a) nettó engedmény, visszaküldés

Ha visszaküldjük az eszközünket, vagy, ha engedményt kapunk a vételárából, akkor csökkeni fog a készletünk értéke (E-=K). Ha korábban későbbi fizetési határidővel szereztük be a szállítótól és még nem egyenlítettük ki, akkor most a felé való tartozásunk csökken (F-=T). Ha pedig korábban már készpénzben kifizettük a vételárat, akkor most visszafizeti, ami a pénztárunk növekedésével jár (E+=T)

T454 Szállító K2xx Készlet

T381 Pénztár

2b) engedmény, visszaküldés áfája

Ha korábban későbbi fizetési határidővel szereztük be a szállítótól és még nem egyenlítettük ki az áfát is tartalmazó vételárat, akkor most a felé való tartozásunk csökken (F-=T). Ha pedig korábban már készpénzben kifizettük neki a vételárat, akkor most visszafizeti, ami a pénztárunk növekedésével jár (E+=T). Az áfát is módosítanunk kell, ahogy korábban néztük, ilyen esetben a 466 K oldalára kerül az áfa, ezzel ellentételezzük a beszerzéskor a T oldalra került összeget.

T454 Szállító K466 Előzetes áfa

T381 Pénztár

3. Készletcsökkenések

Az biztos, hogy a készlet csökken (E-=K). A másik érintett, valamilyen költség, ráfordítás (esetleg technikai számla) lesz. Nőnek a költségeink, ráfordításaink. (K, R +=T).

T5, 8 Költség, ráfordítás (vagy 3 Technikai számla) K2xx Készletek

Részletesen:

a) Felhasználás:

Nézd meg az eredménykimutatásban, hogy a felhasználást a számviteli törvény az anyagköltségek közé sorolja.

T51 Anyagköltség K2xx

b) Értékesítés (ezzel külön bejegyzésben is foglalkozom)

Eladásnál le kell könyvelnünk a készletcsökkenést is és az eladási árat is.

Készletcsökkenés:

az Elábé-ra (eladott áruk beszerzési értéke nevű ráfordításfajta) könyveljük. (R+=T)

T814 Elábé K2xx Készlet

Eladási ár:

Nettó:

Vevőkövetelésünk nő (E+=T) és a bevételünk is nő (B+=K). Egészen pontosan a 91-92 Belföldi értékesítés nettó árbevételére (röviden: nettó árbevétel) könyveljük.

T311 Vevők K91-92 Nettó árbevétel

Áfa:

Vevőtől ezt is követeljük (E+=T), és ha mi vagyunk az eladók, akkor 467 K oldala.

T311 Vevők K467 Fizetendő áfa

c) Káresemény, hiány, selejt, megsemmisülés, térítés nélküli átadás

Ezeket az egyéb ráfordítások közé kell tennünk:

T86 Egyéb ráfordítások K2xx Készletek

+Kapcsolódó tétel:

Ha kapunk kártérítést, az ugyanúgy könyveljük, mint a tárgyi eszközöknél:

T381 Pénztár K96 Egyéb bevételek

T 384 Bank

T368 Egyéb követelések

A térítés nélküli átadásnál sajnos lesz egy áfa, ugyanúgy, mint a tárgyi eszközöknél:

Mi az értelme?

Gondold el: az Áfa az állam egyik legnagyobb bevétele. Ergo: állam nagyon szereti. Vállalkozó viszont nem szereti. Neki fáj. Vállalkozó viszont leleményes fajta. Ha nem lenne áfa, abban a pillanatban minden adás-vételt térítés nélküli átadásként igyekezne elsütni.

Könyvelés:

Mi vagyunk az átadók. Áfa szempontból ezért úgy viselkedünk, mint az eladók. Vagyis: K467. Szóval: Nekem, aki jószívűen, ingyenesen átadtam a tárgyi eszközömet, nem elég, hogy az eszköz értékével szegényebb lettem, még áfát is kell utána fizetnem.

Ok, de mi van a T oldalon. A szomorú valóság ez: két lehetőség (és sajnos mindkettőt tudni kell)! Ugyanis én, az átadó eldönthetem, hogy az áfát:

a) áthárítom az eladóra (ha már ingyé kapta az eszközt, legalább ezt fizesse ki nekem), ebben az esetben várom, hogy majd fizesse ki, így követelésem keletkezik (E+=T), vagy

b) még ezt a buktát is bevállalom és nem fizettetem ki vele (Pl. a MOL elajándékoz 30 db leselejtezett számítógépet egy gyermek onkológiai osztálynak, akkor lehet, hogy az áfára is legyint egyet). Ebben az esetben le kell írni veszteségként, rendkívüli ráfordításként (R+=T)

1) ha áthárítjuk: T368 Egyéb követelések K467 Fizetendő áfa

2) ha nem hárítjuk át: T86 Egyéb ráford. K467 Fizetendő áfa

Összeg: az áfa alapja a piaci érték. Ha nem adják meg (mint itt), akkor a könyv szerinti értéket tekintjük az áfa alapjának.

d) Apportba adás:

Az apportba adást a 3 Technikai számlával szemben könyveljük. Ugyanúgy, mint ahogy a tárgyi eszközöknél is tettük. A készletünk csökken (E-=K)

T3 Technikai számla K2xx Készletek

Kapcsolódó tétel:

d)1) Kapott részesedés.

Nem kell újat tanulni, mert ugyanaz, mint a tárgyi eszközöknél volt.

Egyrészt növeli a tulajdoni részesedéseinket (E+=T). Másrészt a 3 Technikai számláról vezetjük át

T17 Részesedések K3 Technikai számla

Összeg: A társasági szerződés szerint érték.

Miért? Cégalapítás esetén a tulajdonosok írnak egy szerződést. Ebben a társasági szerződében rögzítenek egy csomó fontos dolgot, pl.: cég neve, székhelye, tevékenysége…, tulajdonosok, illetve, hogy azok mennyivel járulnak hozzá a cégalapításhoz és cserébe milyen mennyiségű részesedést kapnak. Na, ezt a társasági szerződében rögzített értéket kell lekönyvelnünk.

Ezt a 2 lépést azért lehet bonyolítani is!

A bonyolításnak elsősorban akkor van értelme, ha az alapítás (tőkeemelés) cégbírósági bejegyzése csak a következő évben történik meg. Nekünk a fordulónapi mérlegben a fordulónapi állapotot kell kimutatnunk. Ha december 31-ig nem történt meg az apportot fogadó cég cégbírósági bejegyzése, akkor a mérlegben sem mutathatunk részesedést. A cégbíróság akár vissza is hajíthatja a bejegyzési kérelmet, így meghiúsítva a cégalapítást. Ezért szoktunk a 368-ason belül egy technikai alszámlát nyitni és a bejegyzésig itt várakoztatni az összeget. Természetesen amint megtörtént a bejegyzés, átvezetjük innen a 17 Részesedések közé.

Tehát:

Apport átadásakor:

T368 K3 Technikai számla

Cégbírósági bejegyzés napján:

T 17 K368

Jó-jó, de a vizsgán mi legyen:

Legegyszerűbb dolga a pénzügyi-számviteli ügyintézőknek van: tőlük ezt soha sem kérték számon.

Mérlegképes könyvelő tanoncok, főiskolások: nálatok bonyolultabb a helyzet. Javaslatom a következő: ha apportos feladat van, könyveljétek le simán, tehát T17 K3 Technikai számla. De! Ha néhány ponttal később azt írja a szerző, hogy „megérkezett a cégbírósági bejegyzés”, akkor a lekönyvelt 17-est javítsátok át 368-ra, és ebben a bejegyzős pontban vezessétek át: T17 K368. Így jó lesz!

d)2) Nyereség, vagy veszteség

Kivezettük a 3 Technikai számlára a könyv szerinti értéket, majd rávezettük a kapott részeseés értékét. A 3 Technikai számla egyenlege ezután az ügylet nyereségét, vagy veszteségét mutatja. Ezt a különbözetet kell elvezetnünk, vagy a 96 Egyéb bevételekre, vagy a 86 Egyéb ráfordításokra

Nyereségnél:

T3 Technikai számla K96 Egyéb evételek

Veszteségnél:

T86 Egyéb ráfordítások K3 Technikai számla

Egy készletes nóta (borzasztó):

Jól írod, így van.

Kedves Norbert! Abban az esetben, ha a vevő visszaküldi minőségi kifogás miatt az értékesített árunkat, hogyan könyvelünk?

Ott is visszafelé könyveljük a 3 lépést(Elábé,árbevétel, áfa)? Csak arra találtam példát, hogy mi küldjük vissza a szállítónak. Köszönöm!